Страхование — это вид общественной деятельности, который эффективно соперничает с другими способами защиты интересов индивида в обществе.

Основы страхового договора

В своей юридической сущности страховой контракт представляет собой вознагражденное соглашение между двумя сторонами, являющееся реальным актом, за исключением случаев, когда достигается согласие сторон. Также возможно заключение договора в пользу третьих лиц, если выгодоприобретатель или застрахованное лицо являются его участниками.

В рамках страхового соглашения учитываются следующие стороны:

Осуществлять страховую деятельность могут только компании, которые имеют соответствующие лицензии (см. статью 938 Гражданского кодекса Российской Федерации).

Страховщики имеют право заключать договоры со всеми организациями и частными лицами, если страхование не связано исключительно с рисками, связанными с предпринимательской деятельностью.

Определением застрахованного лица называется человек, чьи интересы защищаются при страховании (и застрахованным лицом может быть даже сам собственный страхователь).

Лицом, выступающим в качестве страхователя в договоре личного страхования, может быть только гражданин.

Персоной, которой страховая компания обязана выплатить страховое возмещение (сумму страхования), называется выгодоприобретатель. Этим выгодоприобретателем может быть сам застрахованный или другое лицо.

По договорам страхования личного характера, страхователь имеет возможность заменить указанного в договоре получателя выгоды на другое лицо, предоставив страховщику письменное уведомление об этом. Однако смена получателя выгоды возможна только при согласии застрахованного лица, которое назначено в договоре.

После выполнения обязанности по договору или предъявления требования по страховой выплате, участником сделки, который получает выгоду, не может стать другое лицо.

У страховщика есть право требовать от застрахованного лица исполнения всех обязательств по договору страхования, включая те, которые должен был исполнить страхователь, но не сделал этого. В случае требования выгодоприобретателя о выплате страхового возмещения, последствия неисполнения или задержки исполнения обязательств, которые должны были быть выполнены ранее, несет сам выгодоприобретатель.

В соответствии с общепринятой практикой, вступление страхового договора в силу происходит после произведения оплаты страховой премии. При выполнении такого условия страховое соглашение приобретает юридическую силу.

В случае, если в договоре будет содержаться условие о возможности отсрочки внесения страховой премии, то этот договор начнет действовать только после выплаты первого взноса. Однако, в любом случае, страховщик не имеет права связывать размер страховых выплат с суммами внесенных взносов. В случае просрочки при последующем взносе, страховщик имеет право лишь на уменьшение суммы страховой выплаты на величину просроченного взноса.

Страховой договор может начинать действовать сразу после подписания, если это так предусмотрено соглашением сторон. В этом случае договор считается считается консенсуальным.

Формы договора страхования

Согласно 940 пункту Гражданского кодекса РФ, основным требованием для страхового договора является его письменная форма. Нарушение этого законного положения может привести к недействительности договора. Важно отметить, что есть исключения для договоров обязательного государственного страхования, где письменная форма не является обязательной.

Страховой контракт может быть заключен путем составления единого документа (согласно пункту 434, статье 2) или путем передачи страховщиком страхователю страхового полиса (сертификата, свидетельства, квитанции) на основании его устного или письменного заявления, который подписывается страховщиком.

Страхователь принял документы от страховщика, что подтверждает его согласие на заключение договора согласно предложенным условиям.

Формальности при составлении страхового контракта могут иметь различный вид:

В соответствии с законодательством РФ (статья 930 Гражданского кодекса), существует возможность оформления страховых полисов на лицо, которое будет предъявлять их.

Вероятность публичного характера соглашения о личном страховании установлена законом Российской Федерации в статье 927 Гражданского кодекса. Из этого следует, что страховая компания, имеющая лицензию на осуществление какого-либо вида личного страхования, обязана заключать такое соглашение с любым лицом, которое обратится к ней, «при наличии возможности», по статье 426 Гражданского кодекса РФ.

Дабы заключить страховой контракт, клиент представляет страховой компании заявление, которое может быть оформлено в письменной форме по утвержденному образцу или другим законным способом, выражая таким образом свою волю заключить страховое соглашение.

Важно, чтобы в заключительной части соглашения были прописаны неотъемлемые реквизиты обеих сторон, то есть страхователя и страховщика.

Для того чтобы быть действительным, договор должен быть подписан высшим руководителем страховой компании, таким как президент, генеральный директор, директор по страхованию или первый заместитель. Кроме того, необходимо проставить печать страховой компании на договоре.

Для подтверждения заключения страхового договора при соблюдении страховых правил необходимо предъявить страховое свидетельство, сертификат или полис.

Если после вступления страхового договора в силу возникает невозможность наступления страхового случая или прекращение страховых рисков, вызванных обстоятельствами, отличными от страхового случая (например, утрата имущества, застрахованного от пожара, в результате наводнения), то договор расторгается досрочно. В случае досрочного расторжения страхового договора страховщик имеет право на часть страховой премии, пропорциональную времени, в течение которого действовало страхование.

Страхователь может отказаться от страхового договора в любое время и не имеет обязательства возвратить страховщику уже выплаченную премию за страхование, если такой возможности не предусмотрено в договоре.

Как выбрать страховую компанию

Как выбрать страховую компанию?

Давайте рассмотрим, в чем заключается разница между страхователем, застрахованным лицом и выгодоприобретателем по договору страхования на случай смерти. В каких случаях одно и то же лицо может выполнять все три роли? Кто может выступать в роли страхователя, выгодоприобретателя и застрахованного? Разберем все по порядку.

Финансовая устойчивость

Для осуществления деятельности на территории Российской Федерации страховой компании необходимо иметь лицензию. Проверить наличие лицензии можно путем использования реестра страховщиков, размещенного на сайте Центрального банка. Однако это является только минимальным требованием. Ненадежная компания может лишиться лицензии или обанкротиться в любой момент, что означает, что она не сможет выполнить свои обязательства перед клиентами. Финансовая устойчивость является одним из ключевых показателей надежности компании. Рейтинговые агентства регулярно оценивают этот показатель, и эти данные доступны всем. Компанию по финансовой устойчивости разделяют на несколько категорий в рейтингах.

Внутри группы компаний также существует иерархия: например, в категории А уровень надежности может быть высоким (А), очень высоким (АА) и чрезвычайно высоким (ААА). Райтинг организации Райффайзен Лайф, выставленный агентством «Эксперт», многократно подтверждался на уровне ruAAA, что является наивысшим рейтингом в России.

При изучении рейтингов страховых компаний нужно принимать во внимание множество факторов, включающих в себя размер уставного капитала, состав страхового портфеля, качество активов, уровень страховых резервов, а также соотношение премий и выплат. Анализ этих данных поможет определить наиболее надежную страховую компанию, в которую можно безопасно вложить свои средства.

Надежность и опыт

Не попадайтесь на заманчивую рекламу и выгодные предложения, потому что вам придется сотрудничать со страховщиком на протяжении длительного времени, и лучше быть уверенным, что перед вами надежная и опытная компания.

В топ-5 страховщиков жизни, согласно рейтингу надежности страховых компаний Forbes, входит Райффайзен Лайф. Компания обеспечивает перестраховочную защиту через РНПК, что является типичным для России, а также сотрудничает с UNIQA Re AG, швейцарской компанией, которая имеет многолетний опыт в международном медицинском страховании и собственную сеть клиник в Австрии. Райффайзен Лайф является частью австрийской группы UNIQA, которая является одним из крупнейших страховых компаний на рынке Центральной и Восточной Европы. Благодаря этому, компания придает большое значение своей репутации и уже более 10 лет поддерживает европейские стандарты обслуживания.

Качество обслуживания

Лучшим вариантом будет обратиться в компанию, с которой на негативном опыте имели дело вы или ваши родственники. В случае отсутствия такой возможности, рекомендуется ознакомиться с отзывами клиентов на картах Яндекс и Google, а также на менее известных порталах, например, Banki.ru. Важно быть объективным, учитывая, что каждый страховой случай уникален, и клиенты часто не ознакомлены с условиями договора при его подписании. Поэтому наличие некоторого количества негативных отзывов является неизбежным, а положительные могут быть скрытой формой рекламы.

К счастью, Центробанк благоприятно усложнил положение клиентов, предоставив им возможность воспользоваться уникальной услугой, известной как «период охлаждения». Если вы, как физическое лицо, заключаете добровольный договор страхования, то у вас есть возможность расторгнуть его и вернуть уже уплаченную премию в течение минимальных 14 дней. Вам достаточно представить письменное заявление об отказе, а взнос за страхование будет возвращен вам в течение нескольких дней. При этом следует учесть, что период охлаждения не распространяется на страхование при выезде за пределы страны, а также на договоры, требующиеся для занятости по определенной профессии или для получения ВНЖ/патента нерезидентами Российской Федерации.

При выборе страховой компании важно учитывать длительность периода ознакомления и удобство расторжения договора. Если компания предоставляет возможность задуматься в течение 30 дней и самостоятельно расторгнуть договор онлайн, это свидетельствует о том, что она уважает осознанный выбор клиента и его преданность.

Тарифы и условия

Мы все стремимся избегать переплаты, если она необходима. Поэтому на первом месте мы обычно обращаем внимание на соотношение между страховыми взносами и страховой суммой, которую мы можем получить в случае наступления страхового случая. Однако низкая цена может маскировать демпинг молодой и нестабильной компании или низкий уровень предоставляемого сервиса. Поэтому перед выбором страховой компании рекомендуется оценить несколько других параметров.

Инвентаризация страховых угроз. Обычно, чем ниже стоимость программы, тем более ограничен этот перечень. Обдумайте, в каких ситуациях вам может потребоваться финансовая защита и насколько вероятно их возникновение. Например, если к риску «авария» добавить опасные заболевания, разница в страховом взносе будет незначительной, но вы будете чувствовать себя более уверенно, когда возникнут проблемы со здоровьем.

Клиенты, которые уже пользуются нашими услугами, могут воспользоваться различными привилегиями и дополнительными сервисами. Например, мы предлагаем им специальные скидки при открытии новых программ страхования. Кроме того, наша компания заботится о здоровье клиентов и предоставляет помощь в оформлении налоговых вычетов.

Не стоит пренебрегать возможностью использовать эти услуги, поскольку они позволяют сэкономить как время, так и деньги. Например, если в рамках страховой программы предоставляется бесплатная всесторонняя проверка состояния здоровья, то благодаря ей вы можете сократить свои расходы на сумму от 10 до 100 тысяч рублей в год, в зависимости от возраста и наличия у вас хронических или наследственных заболеваний. Кроме того, добавьте к этому еще потенциальные затраты на лечение заболеваний, которые бы могли остаться незамеченными, если бы вы не прошли данную проверку своего здоровья вовремя.

Необходимо обратить внимание на партнеров, которые предоставляют дополнительные возможности, поскольку их уровень является важным индикатором репутации и качества услуг, предоставляемых страховой компанией.

Качество обслуживания. Фактически, в экстренной ситуации вы полагаетесь на страховую компанию для заботы о вас. Когда страховой случай наступает, никто не хочет тратить недели на сбор документов, участие в спорах и месяцы ожидания выплаты. Поэтому обратите внимание на скорость поддержки и готовность менеджера отвечать на все ваши вопросы. Если сотрудник помогает вам выбрать наиболее подходящую программу, объясняет условия выплат и все особенности, значит, компания заботится о своих клиентах и будет вести себя безупречно в случае страхового события.

Что ещё важно учесть перед покупкой страховки?

Вам были приятны условия программы и качество предоставляемого обслуживания? Прекрасно. Осталось сделать небольшое дело — быть внимательным и вдумчиво ознакомиться с договором. Просмотрите таблицу выплат, график оплаты взносов, информацию о возможных рисках и исключениях. Не стесняйтесь задавать вопросы менеджеру на любом этапе: страхование — это специализированная сфера, и не разбираться в ней полностью нормально. При этом у вас есть полное право получить всю необходимую информацию перед тем, как подписывать документы.

Резюме

Мы изучили основные факторы, которые нужно учитывать при выборе страховой организации.

Договор страхования: виды, условия и порядок заключения

Договор страхования: виды, условия и порядок заключения

Около каждого юридического вида деятельности — от совершения сделки купли-продажи до предоставления финансовой помощи в виде займа — заключается специальный договор, который подписывают обе стороны. На рынке страховых услуг, если требуется застраховать автомобиль, ипотечную квартиру или организовать поездку за границу, все условия, риски и обязательства фиксируются в договоре страхования. О том, как строится этот договор, рассказывает компания Mafin Media.

Договор страхования представляет собой соглашение, совершаемое между страховой компанией, выступающей в роли страховщика, и страхователем. Согласно этому соглашению, страховая компания обязуется возместить убытки и выплатить определенную сумму денег, известную как страховая выплата, при наступлении события, подпадающего под страховой случай. В свою очередь, страхователь должен уплатить страховую премию, состоящую из определенной денежной суммы. Это позволит страховой компании создать достаточный финансовый резерв для будущих выплат по полису.

Страховые контракты имеют различные виды, в зависимости от того, какие риски они охватывают: защита может быть предоставлена как от непредвиденных природных событий, так и от опасности банкротства.

Виды страховых договоров

В России существует более двадцати различных видов страхования, что требует соблюдения закона. В целом, эти виды страхования можно разделить на три основные группы.

Страхование индивидуальное

Согласно данному соглашению, возможно обеспечить защиту наиболее значимого индивидуального актива — человеческой жизни. Страховая полиса обеспечит компенсацию рисков, связанных с несчастными случаями, заболеваниями и инвалидностью, а экономическая составляющая страховки заключается в возможности возврата части доходов самим страхователем или его близким. Поддержать благоприятное будущее в рамках данного типа страхования также можно с помощью накопительного и инвестиционного страхования, что позволит обеспечить пенсию и создать финансовые резервы для детей.

Страхование, связанное с защитой имущества,

Возможные угрозы при заключении данного типа договора связаны с частной собственностью, включая недвижимость и транспортные средства. Для защиты от потери, кражи, умышленного повреждения и повреждения предусмотрены специальные меры. При совершении сделок с недвижимостью существует определенный риск потери права собственности. Однако, чтобы обезопасить себя, например, при покупке жилья в кредит, можно воспользоваться услугами титульного страхования. Банки могут требовать от заемщика подобного вида страховки.

Страхование чрезмерной научности

Известный всем договор ОСАГО — пример страхования от ответственности, когда водитель страхует себя от возможности нанести ущерб третьим лицам или их собственности. Возможность причинить вред имуществу других может возникнуть не только на дороге, но и при проведении ремонтных работ в собственной квартире. В таком случае страховка пригодится для возмещения убытков «потопа» нижних соседей. В сфере бизнеса также можно обезопасить себя от нечестных подрядчиков, застраховав ответственность за ненадлежащее исполнение договора.

Условия страхового договора

Таким образом, страховой договор позволяет зафиксировать взаимные права и обязанности сторон. Он содержит условия, которые определяют, какие риски компания готова покрыть, а страхователь может согласиться на эти условия и подписать договор или же выбрать другую страховую компанию, если не согласен с предложенными условиями. Важно отметить, что каждая страховая компания имеет свои уникальные условия.

Страховые компании обязаны включить в договор все важные условия, перечисленные в Гражданском Кодексе Российской Федерации, так как без них сделка будет недействительна. Кроме того, в договоре могут быть добавлены дополнительные условия, которые определяются сторонами с учетом их собственных интересов.

Как заключается договор страхования

В соответствии с законом, заключение договора страхования обязательно должно быть оформлено в письменной форме. Если это требование не соблюдено, то договор считается недействительным.

Клиент обращается к страховому агенту и представляет заявление. Вместе они заключают договор и производят оплату. Как только страховая компания получает подтверждение об оплате, она выдает клиенту страховой полис. Договор страхования считается действительным с момента получения клиентом этих документов или подписания договора.

Сопутствующий договору страхования, важно передать клиенту информацию о правилах страховой деятельности.

Требования к оформлению страхового полиса

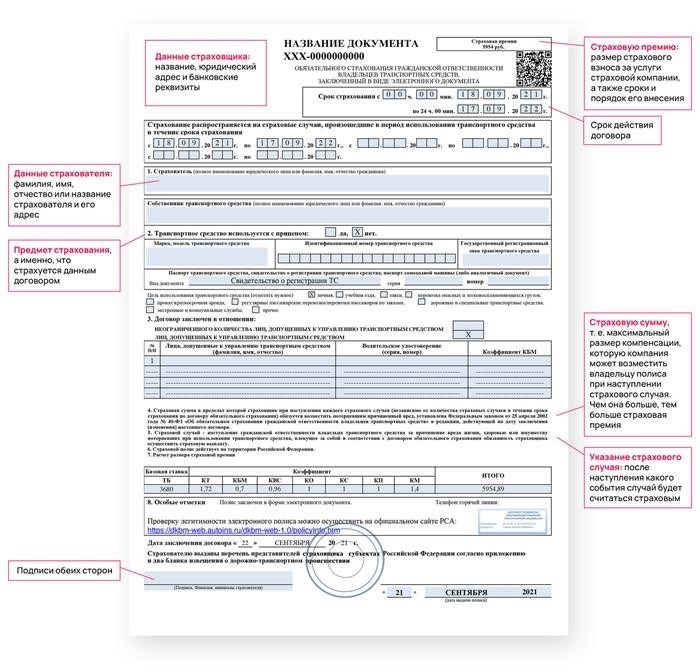

В состав страхового полиса следует включить:

Информация, представленная в полисе, является выдуманной и предназначена исключительно для информирования читателей Mafin Media о структуре документа. Этот текст не является официальным предложением.

Подберите самые выгодные условия по ОСАГО

Укажите автомобильный номер — информация будет автоматически заполнена

Договор страхования

Договор страхования

Одним из неотъемлемых условий взаимодействия страховой компании и граждан является заключение договора страхования. Подробные указания по составлению и подготовке данного соглашения приведены ниже.

Основные положения договора страхования

Договор личного страхования является специальным соглашением, заключенным между страхователем и страховщиком. Следует отметить, что именно этот документ обязывает страхователя выплатить пострадавшему лицу (а также другому гражданину, которого названы в договоре) в случае наступления предусмотренного события. В то же время физическое или юридическое лицо обязано вносить платежи (которые также четко указаны в договоре). Этот документ может также содержать и другие условия, которые обсуждаются и согласовываются двумя сторонами и не противоречат действующему законодательству Российской Федерации.

Особенности заключения соглашения

прежде, чем производить анализ примера страхового договора, необходимо обязательно уточнить параметры совершения этого соглашения, а именно:

стоят на высокой степени значимости в работе страховой компании

Страховщик обязан принять ряд мер, чтобы обеспечить наилучшую защиту интересов клиента. Прежде всего, страхователь должен быть ознакомлен с правилами страхования в компании. Если организация предпринимает действия и комплексные решения для снижения риска (а также процентной ставки и взносов в фонд компании), граждане должны быть осведомлены о результатах этих действий и заключить страховой договор на их основе.

Страховая компания обязуется выплачивать определенные суммы денежных средств в случае наступления события, предусмотренного в договоре и регламентированного им. Однако, компенсация не будет производиться в случае, если сумма ущерба значительно превышает оговоренные лимиты. Кроме того, страховщик обязуется соблюдать конфиденциальность данных о клиенте, которые были предоставлены при оформлении документов. Важно отметить, что при нарушении срока выплаты страховых компенсаций возможно применение дополнительных штрафных санкций.

Подписание страхового контракта обеспечит юридическую защиту потенциального клиента организации. Таким образом, гарантирование защиты интересов обычных граждан является приоритетом на государственном уровне, что приводит к разработке множества дополнительных документов, регулирующих отношения между страховщиком и страхователем.

В связи с увеличением активности на рынке ипотечного кредитования, личное страхование стало популярным в нашей стране.

С помощью страхования страхователь обеспечивает защиту своих собственных имущественных прав в тех случаях, когда наступают определенные события или страховые случаи.

Сейчас страховые организации предлагают множество видов индивидуального страхования для физических лиц. Одним из таких видов является страхование недвижимости, в частности домов.