Документ, направленный в налоговую инспекцию для жалобы, представляет собой отдельный текст, который предназначен для прекращения рассмотрения предыдущей жалобы в налоговом органе. В данной статье мы рассмотрим, когда возникает необходимость составления и представления официального документа, а также как правильно его оформить.

Доступные к загрузке файлы:

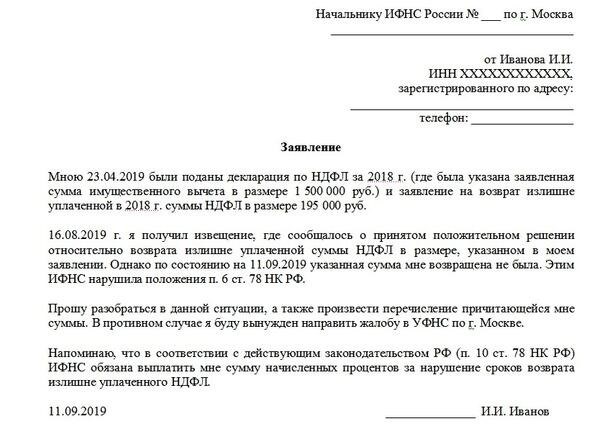

Жалоба в ИФНС

В соответствии с статьей 138 Налогового кодекса РФ, все субъекты налоговых правоотношений имеют возможность обратиться в соответствующее ведомство с жалобой. Поэтому имеется возможность обжаловать как конкретный нормативный правовой акт, так и действия сотрудника налогового органа. Независимо от того, является ли лицом гражданин или представитель юридического лица (организации), право на обжалование имеется у всех.

Чтобы выразить свою жалобу в Налоговую службу, нужно использовать специальные формы, которые разработаны и одобрены представителями государственных органов. Важно помнить, что если документ не будет оформлен по установленным правилам, то его рассмотрение не будет гарантировано.

Отзыв жалобы

Статья 138, часть 7, позволяет заявителю безоговорочно отозвать свою жалобу (апелляционную жалобу) до вынесения решения по делу. Однако, это может лишить его возможности повторно обратиться с жалобой по тем же фактам. Перед тем, как решиться на такой шаг, следует учесть, что последствия будут окончательны и невозможно изменить.

Когда имеет место

Существует множество ситуаций, в которых возможно потребоваться отозвать ранее поданную жалобу. Например, заявитель может неправильно трактовать суть нормативного акта, выданного налоговым инспектором, и рассматривать его содержание как нарушение своих гражданских прав. Однако, отзывая жалобу, человек значительно облегчит задачу сотрудникам налоговой службы. Текущее законодательство устанавливает, что государственные учреждения должны реагировать на все официальные документы, полученные от них, независимо от содержания и обоснованности предъявляемых претензий.

Нет необходимости всегда ожидать реакции на жалобу в каждой ситуации. Иногда более разумно обратиться в суд с самого начала. Важно помнить, что арбитражные суды имеют юрисдикцию по спорам с налоговой инспекцией.

Как подать

Отзыв жалобы – это формальный документ, который необходимо представить в соответствии с установленными законодательством требованиями. В настоящее время Федеральная налоговая служба осуществляет обмен документами с налогоплательщиками различными способами:

Самым удобным среди всех представленных вариантов является последний, так как он позволяет заявителю экономить время, не занимаясь ненужными действиями. В данной статье мы подробно рассмотрим классические варианты.

Любой человек, подавший жалобу, либо его представитель, выступающий по доверенности, имеет право отозвать данную жалобу. Важно отметить, что для оформления доверенности на представление интересов в налоговой инспекции не требуется нотариального заверения. То же самое относится и к отправке отзыва по почте. К документу прикладывается подписанная доверителем доверенностью.

Если в документе официального характера нет явного указания, ответ будет получен таким же образом.

Форма документа

В отличие от большинства стандартных документов, которые требуют использования унифицированных бланков, отзыв для ИФНС составляется вне этого правила. Документ может быть создан в свободной форме, без необходимости использования предустановленных шаблонов.

При подаче отзыва важно учитывать, что его следует подать в ту же территориальную организацию, в которую была подана исходная жалоба. Заявителю потребуется узнать полное имя начальника отделения, а также точный адрес государственной службы.

Необходимо подготовить отзыв, для чего следует использовать лист бумаги формата А4. Если заявитель представляет юридическое лицо, возможно использование фирменного бланка компании, чтобы придать конечному варианту более официальный вид.

Разрешено выполнять текст путем ручного заполнения с использованием шариковых ручек синего или черного цвета, а также в виде машинописного документа при использовании компьютерных средств. Оба варианта активно применяются на практике и имеют одинаковое юридическое значение, не оказывая влияния на конечную правовую силу.

Рассказываем, как правильно оформить отзыв

В самом начале необходимо определиться, кому мы будем отправлять отзыв, от кого и куда. Для этого мы можем найти контактные данные ведомства, позвонив по указанному номеру телефона или посетив их сайт. В правом верхнем углу листа бумаги мы указываем данные начальника в дательном падеже, включая его полное имя, должность, наименование ведомства и его адрес. Также здесь мы указываем данные заявителя в родительном падеже, включая его полное имя, адрес регистрации и должность, если это сотрудник юридического лица.

В дальнейшем документе отмечается, что ранее заявитель предоставил жалобу, в которой указаны все необходимые данные, в том числе:

Я, Николай Денисович Денисов, подал жалобу на бездействие налогового инспектора Анатолия Павловича Горникова 1 ноября 2026 года. В соответствии с пунктом 7 статьи 138 Налогового кодекса Российской Федерации, мной было представлено следующее.

Я хочу отменить жалобу, которую я подал, и призвать прекратить расследование профессиональной деятельности Горникова Анатолия Павловича. Я осознаю возможные последствия, которые могут возникнуть в результате этого отказа от жалобы.

На данной стадии отзыв уже почти готов. Остается только подписать его автором, указать дату и место создания официального документа. Далее передаем его в соответствующий орган любым удобным способом из доступных.

С целью получения дополнительных сведений можно указать удобный способ получения ответа и контактный номер телефона для поддержания связи с налоговым органом. Возможно, у сотрудников данного ведомства возникнут определенные вопросы, которые смогут быть разъяснены только в ходе личной беседы.

Скачать документы:

Возражение на акт налоговой проверки

Возражение на акт налоговой проверки

Акт налоговой проверки может быть оспорен путем составления соответствующего документа, который представляет право на написание любой организации, подвергнутой налоговому контролю.

Для чего конкретно используют возражение на акт налоговой проверки

Возражение, представленное от лица организации, дает возможность руководству оспорить любые меры, результаты и выводы налоговых органов, проводивших налоговую аудит.

У налоговых органов можно выделить две основные категории допущенных нарушений.

Письменное возражение, независимо от характера нарушения, требует обязательного ответа со стороны налоговой инспекции.

Что не стоит обжаловать

При возникновении несогласия, имеется возможность и необходимость оспорить все действия компании, касающиеся документации, финансов, бухгалтерии и налогов.

Однако, существуют некоторые аспекты, при которых бессмысленно вносить возражения в налоговую систему. Такие аспекты включают:

Необходимо пренебречь всеми мелочами, которые не имеют значения в данный момент, и сосредоточиться на основной претензии. Фраза «в данный момент» означает, что эти детали следует сохранить для суда, где, при необходимости, можно будет попытаться опровергнуть действие (т.е. признать его незаконным).

Также стоит учесть, что если составить и подать все необходимые документы согласно правилам и выразить возражение именно по процедуре проверки, это может привести к проведению дополнительных контрольных мероприятий со стороны налоговых органов. А их результаты, в свою очередь, могут обнаружить более серьезные ошибки и нарушения в работе предприятия.

Как обосновывать возражение

Прежде чем «вступить в дебаты» с налоговой службой, рекомендуется обеспечить себя полной аргументацией и набором убедительных документов, подтверждающих правоту организации, которые следует приложить к возражениям. Для этой цели необходимо тщательно изучить акт налоговой проверки и несколько раз повторно проверить все спорные моменты, выявленные в нем.

Если во время составления акта налоговой проверки было обнаружено, что некоторые документы отсутствуют у компании по каким-то причинам, однако она смогла оперативно восстановить их или исправить недостатки в имеющихся бумагах, необходимо отразить это в возражении.

Соблюдение этого поможет уменьшить сумму налога, начисленного в случае его назначения, а также предотвратить возможные штрафы и санкции.

Необходимо подробно изложить все аргументы, а также указать обстоятельства, которые привели к возникновению недоработки. Важно обратиться к законодательству Российской Федерации в области налогов, гражданского права, судебной практике и нормативно-правовым актам организации.

С наличием убедительных аргументов у налоговых работников будет сложно спорить, и они могут стать доказательной основой в случае обращения компании в суд (если, конечно, дело дойдет до этого). Также следует отметить, что в суде можно будет обсуждать только те пункты акта налоговой проверки, которые были ранее оспорены в вышестоящей налоговой инспекции.

Куда и как подавать возражение

Адрес для подачи возражения должен быть направлен на территориальную налоговую службу, где работают эксперты, проводившие проверку. Передача документа возможна по следующим способам:

Использование обоих этих методов обеспечивает гарантию своевременного предъявления возражений со стороны налоговых служб.

На сегодняшний день появилась еще одна эффективная возможность доставки документа — через электронные сервисы, но с условием, что компания обладает официально зарегистрированной цифровой подписью.

В течение каких сроков возражать

У предоставления возражения имеется определенный период, одинаковый при проведении налоговой проверки в офисе и на месте — он составляет один месяц с момента получения документа.

Если данное время будет нарушено, то компаниям будет крайне сложно опротестовать этот документ (скорее всего, только через судебное разбирательство).

Основные нюансы в составлении возражения

На сегодняшний момент отсутствует жестко определенный образец ответа на проведение налоговой проверки. Сотрудники компаний и организаций имеют возможность составить соответствующий документ в произвольной форме, ориентируясь на свою собственную концепцию.

При этом важно учитывать нормы делового оборота и правила оформления деловых документов. В своем возражении обязательно укажите следующие аспекты:

необходимость выделить основную часть текста.

В целевом документе обязательно необходимо указать ссылки на соответствующие законодательные акты, которые подтверждают обоснованность аргументов, представленных составителем возражения. Также следует указать все прилагаемые к документу дополнительные материалы, явно обозначив их как отдельные приложения.

На что обратить внимание при оформлении документа

Ни один документ ФНС, ни сам закон не предписывают конкретные правила для составления возражения. Это означает, что его можно написать вручную или распечатать на компьютере на обычной бумаге формата А4 или на официальном бланке компании.

Однако, для обеспечения соблюдения требований, необходимо уделять пристальное внимание одному условию: каждое возражение должно быть подписано руководителем организации или специалистом, уполномоченным на подготовку таких документов. Если бланк визируется уполномоченным представителем, следует также указать номер и дату выдачи доверенности.

На текущий момент, не требуется наносить печать для подтверждения возражений, так как с 2016 года предприятия и организации имеют право не применять штемпельные печати в своей деятельности (за исключением случаев, когда подобное требование прописано во внутренних документах компании).

Необходимо готовить документ в двух экземплярах: один из них следует сдавать в налоговую инспекцию, второй — оставлять у себя после получения подтверждающей отметки налогового специалиста об его приеме.

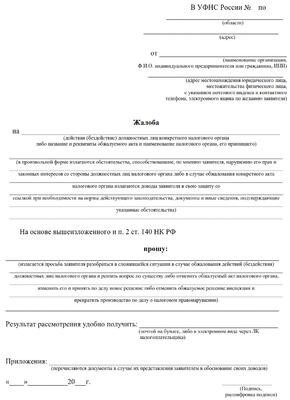

Жалоба на налоговую инспекцию: образец и правила составления

Жалоба на налоговую инспекцию: образец и правила составления

Сведениям о том, как сообщить о нарушении и защитить свои законные интересы, мы уделяем особое внимание.

Если возникла необходимость, вы можете обратиться с жалобой в налоговую инспекцию.

Налогоплательщику предоставляется возможность написать жалобу в течение одного года с момента, когда ему стало известно о нарушении его прав. В случае наличия достаточно обоснованных причин, таких как сложности собрать доказательства, установленный срок может быть продлен.

Налоговые недочеты не всегда являются очевидными. Профессионалы из компании Главбух Ассистент обладают большим опытом и знаниями по сравнению со стандартным бухгалтером. Они вовремя обнаружат нарушения со стороны налоговых инспекторов и помогут составить жалобу на их действия. В каждом из тарифов предусмотрены услуги бухгалтера, кадровика и юриста. Кроме того, ответственность за ошибки ложится на аутсорсера, а не на вас. Если произойдет ошибка, вы будете платить не вы, а аутсорсер.

Куда и как подать жалобу

Согласно статье 138, пункту 1 и статье 139, пункту 1 Налогового кодекса РФ, необходимо подать жалобу на действия налоговых работников в вышестоящий налоговый орган, такой как управление ФНС по региону или Федеральная налоговая служба. Однако жалоба должна быть подана не напрямую, а через инспекцию, чьи действия пытается оспорить налогоплательщик. Жалобу следует направить конкретному руководителю отделения ФНС.

Есть несколько способов подать жалобу:

В случае поступления жалобы, налоговая инспекция обязана в пределах трех дней передать соответствующую информацию вышестоящим органам.

Правила оформления жалобы

В соответствии с пунктом 139.2 Налогового кодекса Российской Федерации, возможно составление жалобы в произвольной форме. При этом можно использовать образцы, представленные в сети интернет. В то же время, обращение должно обязательно содержать необходимые реквизиты:

При подаче жалобы налогоплательщику следует также приложить документы, подтверждающие незаконность действий сотрудников налоговой инспекции.

Требования к оформлению рекламации

Структура жалобы включает в себя заголовок, развернутую часть и завершающий абзац.

Необходимо указать в шапке, то есть в верхнем правом углу, полное название налогового органа, на который будет направлена жалоба. Также следует указать ФИО налогоплательщика или наименование компании, а также контактные данные, такие как адрес, номер телефона и электронная почта.

Далее приведена информация, в которой необходимо четко и кратко объяснить суть жалобы. Основное требование — избегать необоснованных утверждений и неподтвержденной информации. Перечислите факты с указанием дат и конкретных сумм, если речь идет о размере налогов или штрафов. Обязательно укажите:

Просим вас предложить свои решения для преодоления данной ситуации в заключительном разделе.

В заключение требуется указать данные для удобного получения решения, перечень прилагаемых документов, дату составления жалобы и подпись заявителя с расшифровкой.

Существуют популярные заблуждения, которые люди совершают, когда они пишут жалобы.

При формулировке жалобы необходимо точно придерживаться рекомендаций, иначе налоговая инспекция может отклонить ее для рассмотрения.

Сроки рассмотрения жалобы

По окончании анализа жалобы сотрудники налоговой инспекции должны принять решение в соответствии с требованиями пункта 3 статьи 140 Налогового кодекса Российской Федерации.

В соответствии с пунктом 139.3 Налогового кодекса Российской Федерации, налоговые органы могут отказать налогоплательщику в рассмотрении его жалобы в различных ситуациях.

Если жалоба была отклонена и сроки не были нарушены, можно подать ее повторно. Однако это исключается, если отказ в рассмотрении произошел из-за того, что заявитель ранее отозвал жалобу.

Время рассмотрения жалоб, направленных в налоговую инспекцию, составляет 15 рабочих дней с момента получения. В случае необходимости запроса дополнительных документов от нижестоящих инспекций, срок может быть расширен до 30 рабочих дней.

Согласно пункту 6 статьи 140 Налогового кодекса Российской Федерации, налоговые органы обязаны в течение трех рабочих дней уведомить заявителя о вынесенном решении. В случае, если в установленные сроки жалоба не была рассмотрена и заявителю не была предоставлена никакая информация от налоговой, у него имеется право подать жалобу в суд.