Какие налоговые обязательства возникают для моего ООО, если мы сдаём в аренду коммерческую недвижимость по УСН? Возможно ли избежать уплаты налога на здание и земельный участок, на котором оно расположено? Какие права и привилегии сохранятся у ООО при переходе на УСН 15% и при закрытии статьи расходов? Какие налоговые сборы возникают при продаже недвижимости и при приобретении более дорогого имущества?

Ответы юристов (1)

Приветствуем! Компании, арендующие недвижимость, должны вносить налог на имущество организаций, который определяется исходя из кадастровой стоимости недвижимости. Важно отметить, что налог на имущество не включен в ставку упрощенной системы налогообложения и оплачивается дополнительно.

Рассматривая первый подвопрос, стоит подчеркнуть, что индивидуальный предприниматель и общество с ограниченной ответственностью имеют различный налоговый режим и обязанности по уплате налогов различаются. Общество с ограниченной ответственностью не имеет возможности не уплачивать налог на здание и земельный участок, где находится здание, при его сдаче в аренду.

Ответ на второй вопрос также негативный. Изменение суммы налога на прибыль ООО не оказывает влияния на налог на имущество, который подлежит отдельному уплате.

В случае продажи недвижимости, ООО должно уплатить налог на полученную прибыль, если прошло менее пяти лет с момента ее покупки. Ставка этого налога составляет 20% от разницы между полученной суммой и стоимостью приобретения недвижимости. Однако, если вы решите приобрести более дорогую недвижимость, вам не потребуется платить налог, если доход от продажи первой недвижимости будет вложен в покупку нового имущества. Также, если вы решите использовать доход от продажи недвижимости для погашения задолженности по кредиту, вам не придется уплачивать налог на прибыль.

Мне приятно, что предоставленная информация может оказаться полезной для вас. Чтобы получить более подробные сведения, рекомендуется проконсультироваться с вашим налоговым консультантом или юристом, учитывая особенности вашей ситуации.

Для решения данного вопроса необходимо представить следующие документы:

Важно отметить, что для ООО, которое работает по УСН со ставкой 6%, возникают вопросы относительно налогов на имущество при сдаче в аренду недвижимости. В данном случае, компания обязана уплачивать налог на прибыль, включая доходы, полученные от аренды недвижимости. В то же время, ООО имеет возможность воспользоваться налоговыми льготами и освобождениями, которые предусмотрены законодательством.

Поясняя вопрос №1, стоит отметить, что ООО не может и не должно воспользоваться такими же привилегиями, как ИП. ООО обязано платить налог на имущество в соответствии с утвержденными нормами, безотносительно выбранной системы налогообложения.

Однако, если ООО решает применять упрощенную систему налогообложения (УСН) с налоговой ставкой 15% и полностью заполнять статью расходов доходов, это не приводит к уменьшению налоговых платежей. Тем не менее, ООО все равно обязано уплачивать налог на имущество в соответствии с установленными законом размерами.

По поводу вопроса №3, в случае продажи недвижимости ООО обязано уплатить налог на прибыль от этой сделки, а также налог на имущество за каждый полный налоговый период, в течение которого оно владело этой недвижимостью. Если ООО приобретает более дорогую недвижимость, вопросы налогового платежа будут решаться отдельно, учитывая цену нового объекта недвижимости и другие обстоятельства данной сделки.

Московская область в России

Задайте свой вопрос немедленно, и он будет доступен для ознакомления сотням экспертов из разных уголков России. Ответ на ваш вопрос будет получен уже через 15 минут! Возможна предоставление юридической помощи как бесплатно, так и за плату.

Услуги юристов

С помощью предлагаемого сервиса предоставляется возможность:

Получите компенсацию с помощью профессионального консультанта.

Сдача помещения в аренду: что с НДС и налогом на прибыль

Сдача помещения в аренду: что с НДС и налогом на прибыль?

В случае аренды имущества, предоставляемого Организацией, возникают вопросы относительно оплаты НДС и налога на прибыль. Какие особенности действуют в данном случае?

База по НДС: как определить?

Необходимо также учитывать, что согласно положениям статьи 163 Налогового кодекса, налоговым периодом признается промежуток в квартал.

При определении базы по НДС для «арендных» услуг, необходимо учитывать наиболее ранний из следующих дней: день оплаты или частичной оплаты за услуги, либо последний день квартала, в котором услуги были предоставлены. Если речь идет о последнем случае, то не имеет значения, в каких сроках происходит оплата за аренду в соответствии с соглашением по аренде.

Погрузитесь в море знаний, которое предлагает вам журнал «Нормативные акты для бухгалтера».

В своем сообщении представители Минфина указывают, что в случае, если в договоре аренды или его дополнительном соглашении предусмотрено, что арендодатель не предоставляет услуги по аренде на определенный период времени, в течение этого периода объект аренды не облагается налогом.

Получите возможность получить сочные комментарии к горячо спорным нормативным актам! Воспользуйтесь эксклюзивным предложением и получите доступ к уникальному журналу «Нормативные акты для бухгалтера» по привлекательной цене!

Учет доходов в целях налога на прибыль

Доходы от сдачи в аренду помещений считаются прибылью от основной деятельности компании, если она предоставляет эти услуги в соответствии со своим главным видом бизнеса. Это соответствует положениям Кодекса, в которых указывается, что доходом от реализации считается выручка от продажи товаров, работ и услуг, которые осуществляются самой организацией, а также приобретенных ранее, а также доходы от продажи имущественных прав.

Возрастает количество полезной информации, представленной в специализированном издании под названием «Журнал для бухгалтера: все необходимые нормативные акты».

Согласно сообщению Минфина, выручка от реализации определяется путем учета всех платежей, связанных с оплатой товаров, выполнением работ или предоставлением услуг, а также имущественных прав. Важно отметить, что форма получения доходов — наличная или в натуральной форме — не имеет значения.

Если компания применяет метод начисления, то необходимо признавать доходы в отчетном периоде, когда они были заработаны. Это не зависит от того, когда поступили деньги, другие активы (работы, услуги) или имущественные права.

Какие затраты можно учитывать при аренде?

Организация или индивидуальный предприниматель имеет право включать в расходы на содержание арендованного имущества затраты на его ремонт, начисленную амортизацию, а также на услуги связи и коммунальные расходы.

Сотрудники Министерства финансов подчеркивают, что начисленные амортизационные расходы могут быть учтены в налоговом учете прибыли, если они соответствуют требованиям, установленным в статье 252 Налогового кодекса.

Вкратце и понятно говоря, издание под названием «Правила и нормы для бухгалтера»

Согласно указанию, затраты необходимо обосновывать и подтверждать соответствующими документами. Также важно учесть их цель — они должны быть необходимы для осуществления прибыльной деятельности.

ИП сдает в аренду нежилое помещение: какие налоги платить

ИП сдает в аренду нежилое помещение: какие налоги платить?

У арендодателя-ИП будет несколько видов платежей в бюджет

Когда предприниматель сдаёт свою недвижимость в аренду, ему необходимо уплачивать несколько налогов и страховые взносы. Во-первых, это налог на имущество, который рассчитывается исходя из стоимости арендуемой недвижимости. Во-вторых, величина налога с доходов зависит от выбранной предпринимателем системы налогообложения. И, наконец, предприниматель также обязан уплачивать страховые взносы за себя, чтобы обеспечить себе социальную защиту.

Налог на имущество

Налог на имущество, который уплачивают собственники недвижимости, используемой для офисов или магазинов, составляет до 2,2% от стоимости объекта в кадастре, если данный регион включил его в специальный перечень. В случае отсутствия объекта в перечне или его наличия без указания кадастровой стоимости, индивидуальный предприниматель на специальном налоговом режиме имеет возможность подать заявление на получение льготы и освобождение от уплаты данного налога.

Налог с доходов

Индивидуальный предприниматель осуществляет уплату налога на доходы в соответствии с установленными правилами выбранной налоговой системы. В данном случае доходом является сумма, получаемая от арендной платы за сдачу нежилой недвижимости.

| Налоговая система | Сводка об условиях |

|---|---|

| Общая система налогообложения, также известная как ОСН, является важной составляющей налоговой системы. | Ставка налога на заработанные деньги граждан составляет 13% от полученной прибыли, в то время как налог на добавленную стоимость составляет 20% от стоимости аренды. |

| Упрощенная система налогообложения «Доходы» | Процент, составляющий до 6% от общих доходов. |

Регион устанавливает ставку налога в размере 6% от возможного дохода в данной сумме.

Индивидуальный предприниматель, который зарегистрирован как самозанятый, то есть обязанностью плательщика налога на профессиональный доход, не имеет возможности уплачивать данную налоговую сумму от полученного дохода от сдачи в аренду коммерческой недвижимости. В данном случае следует уплачивать налог на доходы физических лиц.

Иногда у индивидуальных предпринимателей возникает ситуация, когда они сначала занимаются лишь одним видом деятельности. Например, они могут продавать товары на УСН «Доходы минус расходы» и уплачивать налог с прибыли. Однако со временем они решают расширить свою сферу деятельности, предоставляя дополнительные услуги или сдавая недвижимость в аренду. В итоге, их доходы значительно превышают расходы.

В случаях подобного рода, рекомендуется пересмотреть выбор системы налогообложения, исходя из измененных условий предприятия. Например, если доля дохода главным образом приносится арендой, ИП может принять решение о выборе УСН «Доходы», так как расходы в такой схеме бизнеса обычно составляют незначительную часть: предпринимателю будет выгоднее уплачивать 6% от всех доходов, а не 15% от прибыли. Изменение объекта налогообложения возможно только с 1 января следующего года.

Страховые взносы

Все зарегистрированные ИП обязаны платить страховые взносы за себя, даже если они не занимаются предпринимательской деятельностью. Однако ИП на НПД и АУСН могут платить страховые взносы по своему желанию. Также, военные пенсионеры и инвалиды не обязаны перечислять взносы за себя.

В следующем 2026 году установлена фиксированная сумма взносов, составляющая 49 500 ₽. Эти взносы должны быть уплачены в Социальный фонд России (СФР). Если доход индивидуального предпринимателя за год превышает 300 000 ₽, то ему необходимо будет дополнительно вносить пенсионные взносы в размере 1% от суммы превышения, но не более 277 571 ₽ за 2026 год.

В случае выбора УСН «Доходы» или патента для ИП, возможно уменьшение налога путем вычета как фиксированных, так и дополнительных взносов. Если у ИП отсутствуют сотрудники, налог можно сократить до нуля. В случае наличия персонала, налог может быть уменьшен на максимум 50% за счет взносов как за себя, так и за сотрудников.

Система налогообложения на основе упрощенной системы налогообложения по доходам минус расходы включает полный объем платежей как для самого предпринимателя, так и для сотрудников, в расходы предприятия, что приводит к уменьшению прибыли, по которой рассчитывается налоговая сумма.

Больше полезных советов по ведению бухгалтерии

Аренда помещений у физического лица юрлицом в 2026 году

Аренда помещений у физического лица юрлицом в 2026 году

При подписании контракта на аренду помещений у физического лица компанией необходимо учитывать несколько особенностей. Во-первых, юридическое лицо становится налоговым агентом и обязано удерживать налог на доходы физических лиц (НДФЛ) из сумм арендной платы. Во-вторых, крайне важно правильно составить договор, чтобы избежать возможных споров и недоразумений.

Когда компания заключает сделку аренды помещения у физического лица, она становится ответственной за уплату налога на доходы физических лиц (НДФЛ) в качестве налогового агента. Тем не менее, не все платежи в рамках договора подлежат налогообложению. Кроме того, нет необходимости уплачивать страховые взносы. Мы предоставим вам информацию о том, как правильно составить договор аренды помещений для юридического лица и как правильно удерживать налоги, чтобы избежать проблем со следящими органами.

Получите подробную информацию о процедуре заполнения декларации 3-НДФЛ при сдаче недвижимости в аренду физическим лицам на платформе Главбух.

Аренда помещений у физического лица: особенности сделки в 2026 году

Организации имеют право арендовать имущество у физических лиц в соответствии с Гражданским кодексом. Однако при осуществлении такой сделки необходимо учитывать два важных аспекта.

В начале необходимо определить статус арендодателя. Есть ли он физическим лицом или является индивидуальным предпринимателем? Если арендодатель — ИП, сделка не имеет никаких особенностей и договор составляется так же, как при аренде от организации. В данном случае рассмотрим ситуацию, когда арендодатель — не ИП, а физическое лицо.

Во-вторых, стоит внимательно рассмотреть документы, устанавливающие право собственности. Арендодатель, будучи физическим лицом, должен иметь законные права на владение помещением. Или же он может снять помещение сам у другого владельца с правом дальнейшей сдачи в субаренду.

НДФЛ и страховые взносы с платежей по аренде в 2026 году

Налог на доходы физических лиц взимается организацией-арендодателем, которая является налоговым агентом. Сумма налога удерживается из суммы арендной платы и перечисляется в бюджет. Арендодатель получает оплату, уже учтенную с учетом удержанного налога. Важно отметить, что обязанность по уплате налога на доходы физических лиц не может быть переложена на самого арендодателя. Такое условие договора считается недействительным в соответствии с пунктом 5 статьи 3 Налогового кодекса РФ.

При подписании соглашения об аренде возможны разнообразные платежи. Однако, необходимо иметь в виду, что налог на доходы физических лиц (НДФЛ) должен удерживаться не с каждого платежа.

Регулярный платеж в соответствии с условиями арендного договора.

НДФЛ

Соответственно законодательству Российской Федерации, необходимо проводить удержание налога со всей суммы, которая указана в ежемесячном арендном платеже. Это предусмотрено в подпункте 4 пункта 1 статьи 208, пункте 1 статьи 209 и пункте 1 статьи 224 Налогового кодекса РФ.

Если организация понесла затраты на проведение ремонта, которые не приносят никакой экономической выгоды физическому лицу, то НДФЛ на эти расходы не обязательно начислять.

Оплата услуг ЖКХ в возвратной форме

Если величина возмещения связана с реальным потреблением (к примеру, потребление электроэнергии), то нет необходимости удерживать НДФЛ. Однако, если коммунальные платежи не зависят от фактического потребления (на примере отопления или домофона), то сумма компенсации будет облагаться НДФЛ, согласно письму Минфина от 27 августа 2015 года № 03-04-05/49369.

Давайте назовем главные положения, которые необходимо соблюдать при уплате налога на доходы физических лиц по договору аренды.

- Справка 2-НДФЛ отражает арендные платежи и налог на доходы физических лиц, полученные за год, с кодом дохода 1400.

- Каждые три месяца в расчете налога 6-НДФЛ учитываются выплаты и налоги.

В соответствии с пунктом 4 статьи 420 Налогового кодекса Российской Федерации, страховые взносы в Пенсионный фонд России, Фонд обязательного медицинского страхования и Фонд социального страхования не подлежат уплате при арендных платежах.

По мнению специалистов из Главбуха, вещает система.

Проводки по договору аренды помещения у физического лица

В бухгалтерии, для отражения затрат по договору аренды, рекомендуется использовать счет 76 «Расчеты с разными дебиторами и кредиторами» вместо счета 60 «Расчеты с поставщиками и подрядчиками».

Проводка

Содержание

Дебет

Кредит

Был произведен расчет суммы, согласно установленным условиям договора о найме (сумма арендной платы и платежи за коммунальные услуги).

Сумма арендной платы была переведена со счёта наличными (оплачена из кассы).

Взносы Федерального налога на доходы физических лиц были перечислены в государственный бюджет.

В состав прочих расходов по налоговому учету включаются расходы, связанные с арендой помещения у физических лиц, согласно пункту 10 пункта 1 статьи 264 Налогового кодекса РФ.

Образец договора аренды помещений у физического лица в 2026 году

Соглашение об аренде с частным лицом заключается на таких же условиях, как с арендодателем-юридическим лицом. Требования определяются разделом 34 Гражданского кодекса Российской Федерации.

Документы

Для завершения сделки попросите у лицедателя предоставить следующие документы:

Условия соглашения

В начале, требуется предоставить полную и подробную характеристику арендуемого объекта. Если описание объекта не является достаточно точным и полным, то договор будет считаться недействительным согласно статье 607 Гражданского кодекса Российской Федерации. При этом необходимо указать:

Необходимо предоставить паспорт или документ, подтверждающий информацию о помещении, в качестве приложения к договору.

Во-первых, необходимо учесть срок аренды, от которого зависят два ключевых фактора.

Во-первых, необходимо соблюдать условия договора и производить платежи в назначенные сроки. Следует иметь в виду, что налоговые органы будут склонны толковать любые сомнения в ущерб компании. Они могут потребовать уплаты налога на доходы физических лиц (НДФЛ) с любых платежей, которые не явно определены в договоре. Для защиты своих интересов рекомендуется ясно указывать:

Включите в контракт информацию об исходном состоянии помещения и предметах, принадлежащих арендодателю и находящихся в офисе.

Кроме того, необходимо учесть условия, касающиеся проведения текущего и капитального ремонта. Ремонтные работы могут быть осуществлены как арендодателем, так и арендатором, сопровождаемые соответствующими затратами.

Специфика завершения

Согласуйте с хозяином, способ компенсации коммунальных платежей. Возможно, они будут включены в общую сумму арендной платы или будет рассчитываться отдельно каждый месяц.

Согласно статье 651 Гражданского кодекса Российской Федерации, заключение договора аренды зданий и сооружений требует обязательного оформления в письменной форме. В случае если срок аренды превышает один год, такой договор должен быть обязательно зарегистрирован у государственных органов.

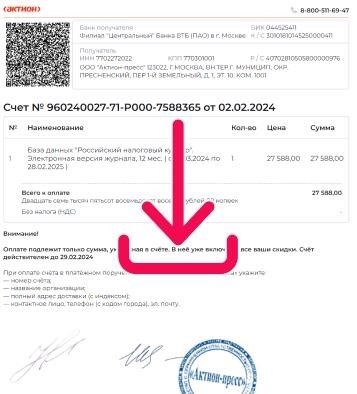

Читайте журнал «Российский налоговый курьер» на самых выгодных условиях >>>

По всем вопросам звоните 8 (800) 511 69 47 или напишите нам в WhatsApp или Telegram Скачайте счет>>>

Какие налоги исчислить с арендных платежей за нежилое помещение «физику»-арендодателю

Какие налоги исчислить с арендных платежей за нежилое помещение «физику»-арендодателю

Согласно объяснениям экспертов в финансовой сфере, в случае аренды нежилого помещения физическим лицом в качестве арендодателя необходимо учесть налог на добавленную стоимость. Также существуют и другие моменты, требующие особого внимания.

НДФЛ с арендной платы

Прежде всего, необходимо определить статус арендодателя, будь то физическое лицо, индивидуальный предприниматель или человек, работающий по системе самозанятости.

Когда вы арендуете у обычного «физика», вам нужно учесть, что налог на доходы физических лиц (НДФЛ) должен удерживаться с арендной платы компанией, поскольку она признается налоговым агентом согласно статье 226 Налогового кодекса. В таком случае, переложить обязанность по уплате НДФЛ на самого арендодателя невозможно. Независимо от того, что указано в договоре аренды, условие о том, что арендатор самостоятельно рассчитывает и оплачивает НДФЛ с полученных доходов, считается недействительным. То есть, налог должен платить арендатор — организация (согласно письму Минфина от 27.08.2015 № 03-04-05/49369). Сумма арендной платы должна быть перечислена за вычетом удержанного налога.

Если в арендном договоре указано, что арендодатель является индивидуальным предпринимателем, то вы не обязаны удерживать налог на доходы физических лиц с суммы арендной платы. Налог будет уплачен самим бизнесменом в соответствии с пунктом 1 пункта 1 и пунктом 2 статьи 227 Налогового кодекса.

Необходимо учитывать, что при сдаче в аренду нежилых помещений не применяется режим налога на профессиональный доход (НПД), согласно пункту 2 статьи 6 Федерального закона от 27.11.2018 № 422-ФЗ и письму Минфина от 24.02.2022 № 03-11-11/12806. Поэтому, если арендодатель является самозанятым, процедура действий будет определяться наличием у него индивидуального предпринимателя или он сдает помещение в качестве физического лица без статуса предпринимателя.

Если вы покрываете расходы на коммунальные услуги, оплачиваемые по счетчикам (электричество, газ, вода и т.д.), необходимо учесть, что суммы этих платежей не подлежат удержанию НДФЛ (согласно письмам Минфина от 17.04.2013 года № 03-04-06/12985 и ФНС от 08.05.2019 года № БС-4-11/8703).

Налог на прибыль

Если вы снимаете жилье для сотрудника, включите арендную плату в общие расходы или расходы на оплату труда (в соответствии с пунктом 10 части 1 статьи 264 и статьей 255 Налогового кодекса). Однако это применимо только в случае, если вы арендуете помещение для осуществления своей бизнес-деятельности.

Аналогично всем прочим налоговым расходам, оплата за использование имущества в аренду должна быть достоверно подтверждена. Для этого, помимо заключенного договора аренды, вам необходимо предоставить первичные документы, которые подтверждают совершение этих расходов. Для этой цели вы можете, например, каждый месяц подписывать акт сдачи-приемки услуг с владельцем арендуемого имущества.

Необходимо отметить, что регистрация договора аренды недвижимого имущества, который будет действовать в течение года или более, является государственным требованием (в соответствии с пунктом 2 статьи 651 Гражданского кодекса). Министерство финансов считает, что такая регистрация обязательна для учета арендной платы при налогообложении (согласно письму от 09.02.2017 г. № 03-03-06/1/7165). Однако, если вы хотите избежать государственной регистрации, вы можете заключить договор с физическим лицом на период, например, 11 месяцев. После истечения срока вы сможете заключить новый договор.

НДС с нежилых объектов

Если «физик» арендует не жилые помещения, то он обязан начислять НДС с оплаты за такие услуги. Это правило применяется независимо от того, является ли он зарегистрированным индивидуальным предпринимателем или нет. Такова позиция Министерства финансов, изложенная в письме от 29.03.2022 г. № 03-07-11/25327. Государственные служащие считают, что аренда нежилых помещений в любом случае является предпринимательской деятельностью и должна облагаться НДС.

Тот момент, что «ученый в области физики» в данном случае не зарегистрирован как индивидуальный предприниматель, не имеет никакого значения. Отсутствие такой регистрации является нарушением и не освобождает от обязанности по уплате налогов.

Физическому лицу следует самостоятельно рассчитать и уплатить НДС, не признавая налоговым агентом. Обязанности налогового агента по НДС возникают у компаний только в тех случаях, которые указаны в статье 161 НК.

Первоочередные операции, при выполнении которых организации и индивидуальные предприниматели обязаны выступать в роли налоговых агентов, – это закупка товаров, работ и услуг у иностранных организаций и предпринимателей, не зарегистрированных в России в качестве налогоплательщиков, аренда государственного или муниципального имущества у государственных органов и органов местного самоуправления, а также предоставление электронных услуг на территории Российской Федерации. Более подробную информацию можно найти в Системе Главбух, которая является составной частью Актион Бухгалтерия.