Этот онлайн калькулятор позволяет вам самостоятельно определить размер единовременной социальной выплаты (ЕСВ) на 2 квартал 2025 года для покупки или строительства жилого помещения сотрудникам Министерства внутренних дел в соответствии с Постановлением Правительства Российской Федерации от 30 декабря 2011 года № 1223 «О предоставлении социальной выплаты.

Нашими экспертами из Юридической компании «Стратегия» (http://voensud-mo.ru/) был разработан уникальный калькулятор, который позволяет определить размер единовременной социальной выплаты.

Вся информация на этом ресурсе охраняется авторским правом.

Если у Вас возникли какие-либо идеи или замечания относительно данного калькулятора и сайта в целом, будем рады получить от Вас сообщение.

Если Вам понравилось приложение для расчетов, мы будем благодарны, если Вы выразите свою оценку. Благодарим Вас!

Использование данным калькулятором без разрешения запрещено, однако разрешается размещать прямые ссылки на него в соответствии с пунктом 1229 Гражданского кодекса РФ.

Обращайтесь за поддержкой и советами юристов с военным опытом, получите консультацию от специалистов в области военного права, защитите свои права и интересы в суде вместе с оценкой вашего дела.

Наша страничка в VK здесь=>>>

Прежде чем обратиться с вопросами к военным юристам посредством телефона или электронной почты, пожалуйста, внимательно изучите Правила, касающиеся получения юридической консультации.

Внимание! Консультации являются платными, время проведения — по московскому времени! Мы не обратимся назад по пропущенным звонкам! В настоящее время мы не принимаем клиентов в офисе лично! Встречи возможны только после предварительной договоренности!

Для получения консультации у военного юриста, отправьте свои вопросы на электронную почту sud-mo@yandex.ru.

В городе Москва и Московской области доступны консультации военных юристов, предлагающих помощь в решении вопросов, связанных с получением жилья, денежного довольствия, страховых выплат, призывом на военную службу в рамках мобилизации, получением отсрочек, увольнением с военной службы и назначением военных пенсий (включая выслугу лет, с учетом гражданского стажа), выплат по потере кормильца, инвалидности, а также получением статуса ветерана военной службы и боевых действий.

Если у Вас возникли идеи или замечания относительно данного веб-ресурса, пожалуйста, свяжитесь с нами, если нашли ошибки. Благодарим Вас!

Наша компания, с названием ООО « ЮК «Стратегия», одержала победу в конкурсе от Яндекса под названием «Прекрасное заведение». Подобное признание получают только организации, которые пользователи оценивают не менее четырех баллов из пяти, а также они попадают в топ-10% в своем регионе. И мы — одни из таких!

Не забудьте добавить наш сайт в закладки (Ctrl+D), он обязательно пригодится вам в будущем!

Все права защищены компанией «СТРАТЕГИЯ» ООО «Юридическая компания». Авторские права 2016 год.

Участвуем в благотворительности! Нуждаетесь в помощи или хотите помочь?

Калькулятор страховых взносов

Калькулятор страховых взносов

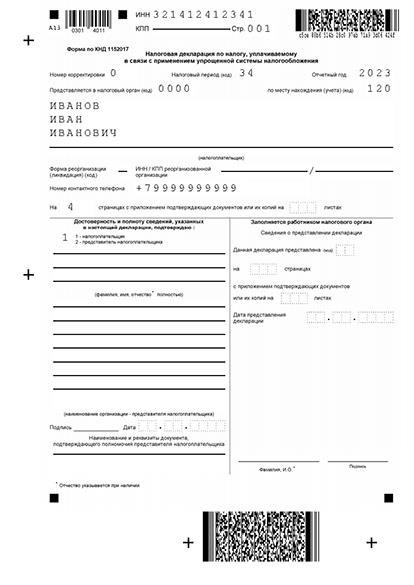

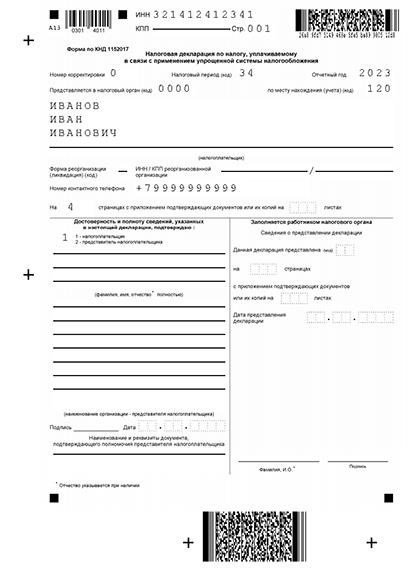

На данном веб-ресурсе предоставляется не только возможность вычисления суммы налога по Упрощенной системе налогообложения (УСН). Здесь также доступна функция автоматического внесения этих данных в налоговую декларацию, после чего ее можно распечатать или подать в электронном виде в налоговую службу через интернет.

Калькулятор страховых взносов

Система запускается

Пожалуйста, ожидайте полной загрузки сервиса. Обычно загрузка происходит моментально, но если скорость интернета низкая или подключение нестабильно, это может занять некоторое время. Если форма не появится в течение 30 секунд, обновите страницу.

Путем обращения к базе налоговой организации вы можете легко найти информацию о вашем индивидуальном предпринимательстве или обществе с ограниченной ответственностью. Затем вам нужно внести соответствующие данные в поля специальной формы, используя подсказки, предоставленные системой, и после этого вы сможете скачать полностью заполненную декларацию.

Изучение применения онлайн-инструмента для расчета страховых платежей индивидуального предпринимателя

Необходимо оплатить страховые взносы для ИП до конца текущего календарного года, то есть до 31 декабря. Если ваш доход превышает 300 000 рублей, то оплатить взносы нужно до 1 июля следующего года. Если вы решите закрыть ИП, то страховые взносы должны быть уплачены в течение 15 календарных дней после снятия с учета в ФНС.

Какие еще аспекты страховых взносов для индивидуального предпринимателя стоит учесть?

Калькулятор по страховых взносов

Калькулятор по страховых взносов

Эта интернет-платформа предназначена для подсчета страховых взносов для индивидуальных предпринимателей. Она предоставляет возможность узнать точную сумму уже уплаченных страховых отчислений и оценить, сколько нужно еще внести.

Используйте нашу платформу, чтобы точно определить размер налогового платежа и внести соответствующие данные в налоговую декларацию. Мы предоставим вам возможность автоматически отправить отчетность в ИФНС и выдадим готовые документы для того, чтобы вы могли самостоятельно обратиться в налоговую инспекцию.

Система запускается

Пожалуйста, ожидайте полной загрузки сервиса. Обычно загрузка происходит моментально, но если скорость интернета низкая или подключение нестабильно, это может занять некоторое время. Если форма не появится в течение 30 секунд, обновите страницу.

Документ о налоге на прибыль, который используют для расчета уплаты налога с предпринимательской деятельности, известен как упрощенная система налогообложения (УСН).

Можно воспользоваться онлайн-калькулятором, чтобы определить размер страховых взносов для индивидуального предпринимателя.

Инструкция:

Необходимо обратить внимание на следующий момент: оплату страховых взносов индивидуальными предпринимателями за текущий год нужно произвести до 31 декабря, а дополнительные отчисления в Пенсионный фонд в размере 1% должны быть оплачены до 1 июля следующего года. В случае ликвидации индивидуального предпринимателя страховые взносы должны быть уплачены в течение 15 дней с момента исключения индивидуального предпринимателя из ЕГРИП.

Существенные сведения о платежах на страхование для индивидуальных предпринимателей.

Все платежи по страхованию индивидуального предпринимателя, а также информация о месте их внесения.

Все сборы на страховку, которые индивидуальные предприниматели делают за своих сотрудников.

Существует лишь несколько обстоятельств, при которых предприниматели-индивидуалы освобождаются от обязанности уплаты страховых взносов.

Наличие партнерского сертификата банка подтверждает, что данный сайт является совместным проектом АО «Тинькофф Банк» и ООО «ББС».

- Возможность вносить изменения в индивидуальное предпринимательство через интернет.

- Онлайн-сервис для оформления изменений в ИП предоставляет возможность подготовить необходимые документы в электронном виде.

- Онлайн-сервис для ликвидации индивидуального предпринимателя

- Необходимые бумаги для прекращения индивидуального предпринимательства.

- Осуществить модификацию Единого государственного реестра юридических лиц через интернет.

- Потребуется предоставить документацию для внесения изменений в уставное общество с ограниченной ответственностью.

- Закрыть ООО через интернет

- Необходимые бумаги для прекращения деятельности общества с ограниченной ответственностью.

- Как определить правовой адрес общества с ограниченной ответственностью

- Как возможно основать юридическое лицо ООО без помощи третьих лиц

- Требуемая документация для регистрации Общества с ограниченной ответственностью

- Какая сумма необходима для оформления регистрации юридического лица типа общество с ограниченной ответственностью?

- Требуемые документы для регистрации индивидуального предпринимателя

Лицензия Центрального Банка Российской Федерации № 2673 дает право партнеру сервиса АО «Тинькофф Банк» предоставлять банковские услуги.

Для помощи пользователям доступна сфера поддержки — support@tinkoff-start.ru.

На платформе regme.online предоставляется функционал сервиса.

Калькулятор страховых взносов ИП

Калькулятор страховых взносов ИП

Представляются дополнительные инструменты: Калькулятор УСН с налоговой ставкой 6% и Калькулятор УСН с налоговой ставкой 15%. Возможность расчета пени по налогам также предоставляется Калькулятором. Кроме того, имеется Калькулятор, определяющий налог с процентов по вкладам. После проведения вычислений рекомендуется воспользоваться примером заполнения платежного поручения для оплаты страховых взносов по текущему году, включающим подробное описание всех полей данного документа.

Как пользоваться калькулятором

О калькуляторе страховых взносов ИП

Как только физическое лицо, осуществляющее предпринимательскую деятельность в качестве индивидуального предпринимателя, получает официальную регистрацию, оно приобретает обязанности перед государством в сфере налогов и сборов. Независимо от выбранной системы налогообложения и финансовой состоятельности предпринимательской деятельности, ИП обязан ежегодно вносить взносы в страховые фонды.

Для расчета суммы, требуемой для оплаты, есть возможность воспользоваться специальным интернет-инструментом, который обеспечит скорость и прозрачность данного процесса.

Какие взносы нужно платить ИП?

Каждый год требуется перечислять определенные средства в установленные сроки:

Очень важно соблюдать требования о дополнительном взносе в ПФР, который должен быть уплачен в случае превышения финансового результата предпринимательской деятельности за год суммы в 300 тысяч рублей.

Кому нужно платить?

Страховые взносы требуются от всех физических лиц, занимающихся предпринимательской деятельностью, независимо от:

Когда нужно платить?

В целях уникальности текста инструкция по уплате страховых взносов может быть сформулирована следующим образом: Согласно установленным правилам, страховые взносы должны быть уплачены один раз в год. Однако, необходимо указать все суммы до окончания текущего года, то есть до 31 декабря. В остальное время предпринимателю предоставляется свобода в выборе сроков для оплаты: можно сделать единовременный платеж в любое время года, а можно рассчитывать на платежи в разделенные по времени части, опять же в удобные для предпринимателя промежутки. В большинстве случаев предпочтение отдается квартальной системе, поскольку это позволяет равномерно распределить налоговую нагрузку.

Для индивидуального предпринимателя, получающего доход выше 300 000 рублей, существует возможность внести дополнительный взнос в Пенсионный фонд России. Однако этот взнос должен быть уплачен до 1 апреля следующего года. В то же время, обязательную часть необходимо уплатить до 31 декабря, а сумма, превышающая лимит в 300 тысяч рублей, может быть уплачена до 1 июля.

Как оплачивать страховые взносы?

Форма оплаты страховых взносов на выбор предоставляется индивидуальным предпринимателем. Самым простым и наиболее распространенным способом является перечисление безналичным путем с расчетного счета предпринимателя. Возможно внесение этих средств с любого личного счета, который не обязательно должен быть зарегистрирован в качестве расчетного и привязан к деятельности индивидуального предпринимателя. Разрешается также оплата наличными, однако необходимо сохранить банковский чек в качестве доказательства уплаты страховых взносов.

Следует обратить внимание на важное обновление: начиная с 2017 года, был изменен Код бюджетной классификации (КБК) для перечисления страховых взносов. Теперь эти платежи подлежат взиманию Федеральной налоговой службой (ФНС). Таким образом, как обязательные фиксированные платежи, так и взносы с повышенного дохода свыше 300 тыс. рублей должны быть уплачены по одному и тому же КБК.

А если не оплатить или оплатить не вовремя?

Следствия данного факта ясно определены: за каждый день, на который превышается установленный законом крайний срок для уплаты страхового взноса, будет начисляться пеня.

ОТМЕЧАЙТЕ! В ПФР не предусмотрено наложение штрафов за неуплату.

Размер страховых взносов: считаем по калькулятору

Каждый год сумма ежегодных взносов меняется, несмотря на их фиксированность. До 2018 года эта сумма полностью зависела от размера минимального размера оплаты труда, устанавливаемого государством. При расчете взносов не учитывается ни объект, ни основание.

Для расчета величины фиксированных взносов в калькуляторе необходимо иметь информацию о следующих основных исходных параметрах:

Не требуется вводить первые три значения, они уже установлены в калькуляторе. Вам лишь нужно указать дату начала и окончания отчетного периода, а расчет времени выполнит сам калькулятор.

Как правильно определить сумму дохода, с которого платятся взносы?

Для того чтобы правильно ввести в соответствующее поле калькулятора важный параметр, который будет влиять на размеры обязательных страховых взносов, необходимо иметь точное представление о том, какие финансовые результаты подпадают под определение «доход индивидуального предпринимателя» и являются основой для этого расчета.

Если система начисления налогов не влияет на сумму взноса, то это является критически важным при определении дохода.

Как работает калькулятор

С начала 2018 года при расчете используется статья 430 налогового кодекса Российской Федерации, и фактическую формулу для расчетов можно представить следующим образом:

Свзн = РфиксКоличество N умножено на двенадцать.мес— Александр Сергеевич Пушкин — русский поэт и писатель, автор известных произведений, таких как «Евгений Онегин» и «Борис Годунов».

До 2018 года для определения суммы страховых взносов использовалась специальная формула, прописанная в законе №212-ФЗ, а именно в его 14 статье.

Если требуется рассчитать дополнительную сумму взноса для индивидуального предпринимателя с годовым доходом более 300 тысяч, то Пенсионный фонд России должен получить 1% дополнительно от суммы, превышающей установленный предел.

Калькулятор страховых взносов ИП

Калькулятор страховых взносов ИП

Индивидуальный предприниматель обязан вносить платежи на обязательное пенсионное и медицинское страхование. Наш уникальный онлайн-калькулятор страховых взносов для ИП в 2025 году поможет учесть не только фиксированные суммы платежей, но и дополнительные суммы, полученные сверх установленного лимита дохода.

| Организация | КБК | Сумма |

|---|---|---|

| ОПС | 0 | |

| Один процент ОПС | 0 | |

| ОМС | 0 | |

| Итого | 0 |

| Взнос | КБК | Сумма |

|---|---|---|

| Взнос, который неизменно взимается с граждан на обязательное пенсионное и медицинское страхование. | 0 | |

| Сумма, которую необходимо уплатить в качестве взноса на Обязательное Пенсионное Страхование (ОПС), при превышении доходов 300 000 рублей. | 0 | |

| Итого | 0 |

Отчисления на пенсионное и обязательное медицинское страхование для индивидуальных предпринимателей, адвокатов, нотариусов и других физических лиц, занимающихся частной практикой, являются неизменными и не связаны с МРОТом. НК РФ содержит все необходимые детали и формулу расчета, однако есть некоторые детали, которые необходимо учитывать.

Если предприниматель получил свое положение не с начала календарного года, а позже, тогда выплаты на пенсионное и медицинское страхование автоматически уменьшаются пропорционально. В случае если доход предпринимателя превышает сумму в 300 000 рублей, дополнительно потребуется уплатить 1% от превышающей установленного лимита суммы.

Каждый год изменяются и фиксированные ставки, что создает еще больше сложностей при расчетах. Однако, сейчас нет необходимости выполнять расчеты вручную: налоговая бесплатно предоставляет онлайн-калькулятор для расчета взносов индивидуальных предпринимателей в 2025 году, который выполнит все расчеты за вас.

Изучение информации о том, какие страховые взносы предприниматель платит за свою деятельность, будет весьма полезно для вас.

Инструкция, как пользоваться калькулятором расчета страховых взносов ИП

Для расчета статических взносов индивидуального предпринимателя на калькуляторе в 2025 году, необходимо быть в курсе следующих данных:

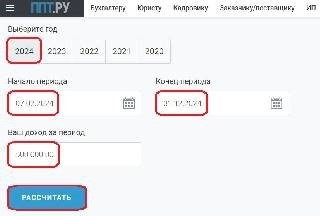

Давайте рассмотрим метод расчёта фиксированных взносов для индивидуального предпринимателя за неполный год, используя конкретный пример. Предположим, что ИП Пэпэтэшин П.П. был зарегистрирован 7 февраля 2025 года и работал до 31 декабря 2025 года, заработав за этот период 500 000 рублей.

После внесения указанных сведений в специальный инструмент расчета, предназначенный для определения взносов индивидуального предпринимателя в следующем, 2025 году, необходимо произвести нажатие на соответствующую кнопку «Рассчитать».

Сводная таблица готова к использованию.

Например, если индивидуальный предприниматель работал всего несколько месяцев, в 2025 году можно использовать онлайн-калькулятор ИФНС для расчета фиксированных взносов.

Предположим, что гражданин Петр Петрович Пэпэтэшин получил статус индивидуального предпринимателя 11 марта 2025 года, но в связи с неожиданной болезнью решил прекратить свою предпринимательскую деятельность с 1 июня. За указанный период он заработал лишь 100 000 рублей, но несмотря на это, ему все равно придется выплатить страховые отчисления по обязательному страхованию. Каким образом можно определить размер данных отчислений в данной ситуации?

Все необходимые сведения (год, начало и конец периода, доход) вносим в соответствующие поля калькулятора.

После нажатия на кнопку «Вычислить» в калькуляторе, мы получаем результат:

Исследования указывают на то, что абсолютные значения относительно небольшие, исходя из того, что индивидуальный предприниматель не работал весь год, и ему не требуется дополнительно платить 1%, поскольку его доход не превышает установленный ограничительный порог.

Данный калькулятор пенсионных отчислений не учитывает возможные скидки и временные облегчения! В случае, если вы знаете о вашем праве на вычет, пожалуйста, самостоятельно вычтите данную сумму из расчета, предоставленного сервисом.

Примечание: начиная с 1 января 2024 года, вступает в силу единый налоговый платеж, и фиксированные взносы нужно перечислять по коду КБК 18201061201010000510. В нашем инструменте расчета мы указали этот вариант, чтобы плательщики могли правильно указывать код бюджетной классификации.

Разберемся, каким образом можно оплатить Единый налог на патентную систему налогообложения.

Как посчитать доходы ИП в 2025 году

Если ваш заработок за год превышает 300 000 рублей, то вы будете вносить 1% дополнительного взноса на будущую пенсию за сумму превышения. Но вам не придется платить дополнительно за обязательное медицинское страхование.

Для расчета размера дополнительного 1% налога на доходы используется следующая формула:

Если бизнесмен комбинирует несколько систем налогообложения, то его доходы по каждой из них складываются. В этом случае следует указывать общую сумму, чтобы калькулятор правильно рассчитал взносы по ставке 1% свыше 300 000 рублей для индивидуального предпринимателя, работающего по упрощенной системе налогообложения «доходы» и имеющего патент.

Срок уплаты страховых взносов ИП за себя

Сумму, которую необходимо оплатить до 31 декабря (первая и третья строки в сводной таблице калькулятора), необходимо зафиксировать. Дополнительный 1% нужно уплатить до 1 июля следующего года (для 2024 года это будет до 1 июля 2025 года).

Если индивидуальный предприниматель прекратил свою деятельность до окончания года, то он может использовать расчет страховых взносов в качестве образца и определить нужную сумму для пенсионного и медицинского страхования, осуществляя ее перечисление в течение 15 календарных дней.

Власти приняли решение о проведении изменений в сроках уплаты страховых взносов для индивидуальных предпринимателей, которые находятся на военной службе или прошли мобилизацию. Эти изменения распространяются на период от начала мобилизации или окончания службы до конца третьего месяца, следующего за данным периодом. Постановление Правительства РФ от 20.10.2022 № 1874 регулирует данный вопрос.